【判例解説】被相続人作成の「贈与証」があっても、子供名義の預金を名義預金とした事例(国税不服審判所令和3年9月17日裁決)

- 争点:被相続人が作成した「贈与証」に基づき子供名義で積み立てた預金は、名義預金か、有効な生前贈与か?

- 結論:本人が知らず、管理もしていない預金は名義預金と判断された。ただし、未成年の子の代わりに親権者が受諾・管理していた場合は贈与成立(名義預金ではない)と認められた。

- ポイント:名義預金と指摘されないためには、明確な贈与の合意(契約書)と、もらった本人が財産を管理できる状態が不可欠である。

事案の概要

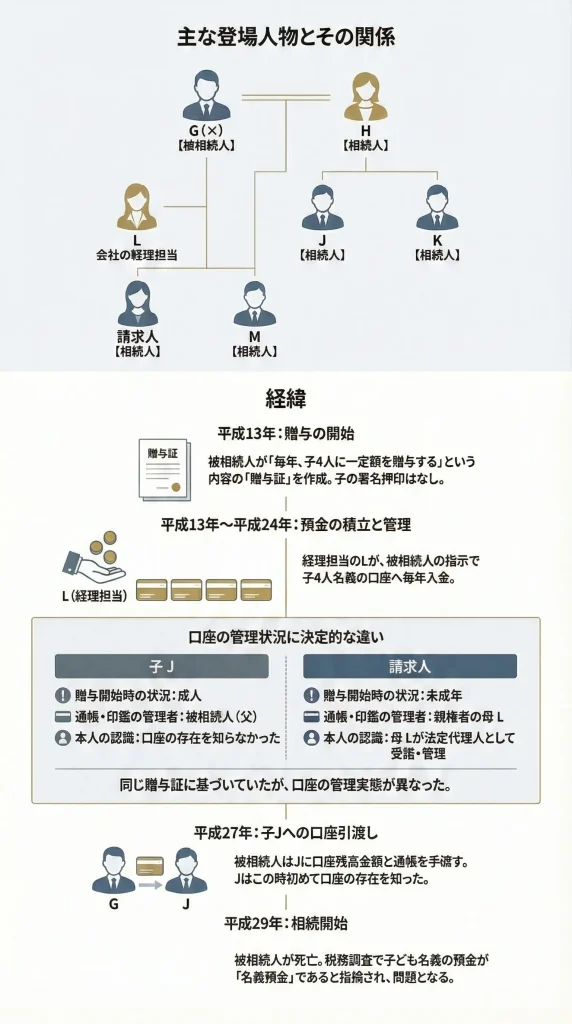

平成29年1月に亡くなった方(被相続人といいます)の相続に関する事案です。被相続人は会社経営者で、4人のお子さんがいました。

「贈与証」の作成と子供名義の口座開設

被相続人は、生前の平成13年、「私は、平成13年度より以後、毎年、4名の子供たちにそれぞれ一定額を贈与する」という内容の「贈与証」を作成しました。この書面には被相続人の署名押印はありましたが、子供たちの署名押印はありませんでした。

そして、被相続人の依頼を受けた経理担当の女性Lさん(子供のうち2人の母親)が、4人の子供名義の口座を開設。平成13年から平成24年まで、毎年一定額がそれらの口座に入金されていました。

税務調査での「名義預金」の指摘

相続発生後、税務調査が行われました。税務署は、これらの子供名義の預金は、被相続人が管理していた「名義預金」であり、相続財産に含めるべきだと指摘しました。

名義預金とは、口座の名義は家族(子供や孫など)になっているものの、実質的な所有者は被相続人であると判断される預金のことです。

これに対し相続人側は、「贈与証もあり、長年にわたって贈与が行われていたため、名義預金ではない」と反論し、国税不服審判所(税務署の判断が正しいかを審査する機関)の判断を仰ぐことになりました。

特に、以下の2つのケースで判断が分かれました。

- 子J名義の預金(贈与開始当時、すでに成人していた)

- 請求人名義の預金(贈与開始当時、未成年だった)

主な争点

名義預金か生前贈与か?判断の分かれ目はどこにあるのか?

裁判で最も重要な論点は、「子供名義の口座に入金した事実は、有効な生前贈与なのか、それとも単なる名義預金なのか」という点です。

法律上、贈与は契約の一種であり、「当事者の一方が自己の財産を無償で相手方に与える意思を表示し、相手方が受諾をすることによって、その効力を生ずる」と定められています(民法第549条)。

つまり、贈与が成立するためには、

- 贈与者(あげる人)の「あげます」という意思表示

- 受贈者(もらう人)の「もらいます」という意思表示(受諾)

この双方の合意が必要です。

名義預金とは、この「合意」がなく、単に名義を借りているだけの状態を指します。

本件では、「贈与証」によって被相続人の「あげます」という意思は明確でした。しかし、子供たちが「もらいます」と受諾していたか、そして、もらった財産を自分自身で管理・使用できる状態(管理・支配)にあったかが厳しく問われました。

5. 裁判所の判断

国税不服審判所は、同じ「贈与証」に基づいていたにもかかわらず、子Jと請求人について、全く逆の判断を下しました。その決定的な違いは「本人の認識(合意)と管理実態」にありました。

ケース① 成人していた子Jの預金 → 名義預金と判断

審判所は、子J名義の預金について、毎年の入金時点では贈与が成立しておらず、被相続人に帰属する名義預金であると判断しました。

その理由は以下の通りです。

- 合意の欠如

Jは「贈与証」の存在を相続発生後まで知らず、口座が開設されたことも知らされていませんでした。贈与の事実を知らなければ、「もらいます」という受諾(合意)はあり得ません。 - 管理実態の欠如

通帳や印章(印鑑)は被相続人が管理しており、Jが自分で預金を引き出せる状況ではありませんでした。 - 被相続人の意図

被相続人が約14年間もJに口座の情報を知らせず、自由に使わせなかったことから、審判所は被相続人に「J名義預金をJに自由に使用させる意思はなかった」と認定しました。

これらの事実から、J名義の口座は「贈与の履行がされているとの外形を作出するため」に開設され、被相続人自身の支配管理下に置かれていたと結論づけられました。

ケース② 未成年だった請求人の預金 → 名義預金ではない(贈与成立)と判断

一方、請求人名義の預金については、有効な贈与が成立しており、名義預金ではないと判断されました。子Jのケースと異なった理由は、「親権者による代理受諾と管理」です。

- 未成年者の特殊性

贈与開始当時、請求人は未成年でした。未成年者は単独で有効な契約(贈与の受諾)を結ぶことができません。 - 親権者の役割

民法では、親権者は子供の法定代理人(法律に基づいて、本人に代わって契約などを行う権限を持つ人)として、子供の財産を管理する立場にあります(民法第824条)。 - 親権者による合意と管理の存在

請求人の親権者である母Lさんは、贈与証の内容を理解し、被相続人から預かっていました。また、Lさんは請求人名義預金の通帳と印章を当初から保管・管理していました。

審判所は、Lさんが「請求人の法定代理人として、本件被相続人からの(中略)贈与の申込みを受諾し」ていたと認定しました。そのため、請求人名義の預金は、開設当初から請求人に帰属する財産であると判断されたのです。

弁護士の視点

この裁決は、「親が子供名義の口座にお金を入れる」というよくある行為が、法的には非常に曖昧であることを示しています。そして、名義預金か生前贈与かを判断する際、税務当局が「形式」よりも「実態(合意と管理)」を重視することを明確にしました。

将来、税務調査で名義預金と指摘されないためには、以下の具体的なアクションが不可欠です。

「贈与証」ではなく「贈与契約書」を作成する

被相続人が一方的に作成する「贈与証」は、「あげます」という意思の表明にはなりますが、それだけでは「もらいます」という受諾の証明にはなりません。本件の子Jのケースが典型例です。

贈与を行う際は、必ず「贈与契約書」を作成し、あげる側(贈与者)ともらう側(受贈者)の双方が署名・押印してください。これにより、双方の合意があったことを客観的な証拠として残せます。

通帳・印鑑・カードは本人が管理する

たとえ贈与契約書があったとしても、通帳や印鑑を親が管理し続け、子供が自由にお金を使えない状態では、「財産が実質的に移転していない」と判断され、名義預金とみなされるリスクが極めて高くなります。

通帳等は必ず受贈者本人に渡し、本人が管理・使用することが重要です。「いつの間にか貯まっていた」という状態は、名義預金と判断される典型的なパターンです。

未成年者への贈与は「親権者の関与」を明確にする

受贈者が未成年者の場合は、本件の請求人のケースが参考になります。親権者が法定代理人として贈与契約に関与し、財産を管理する必要があります。

贈与契約書には、親権者が法定代理人として署名・押印し、親権者が贈与の事実を認識し受諾したことを明確に記録してください。そして、その財産は贈与者(祖父母など)ではなく、親権者(または受贈者本人)が管理する体制を整えることが重要です。