【判例解説】一次相続の際に行われた相続分の譲渡が二次相続で特別受益とされた事例(最高裁平成30年10月19日判決)

- 争点: 遺産分割前に自分の持ち分を無償で譲る「相続分の譲渡」は、遺留分を計算する際の「贈与(特別受益)」に含まれるか?

- 結論: 裁判所は、譲渡された権利にプラスの財産価値がある限り、原則として「贈与(特別受益)」に当たると判断した。

- ポイント: 「面倒だから長男に譲る」という安易な手続きは、将来「隠れ贈与」としてトラブルになるため、遺言書での対策が不可欠。

事案の概要

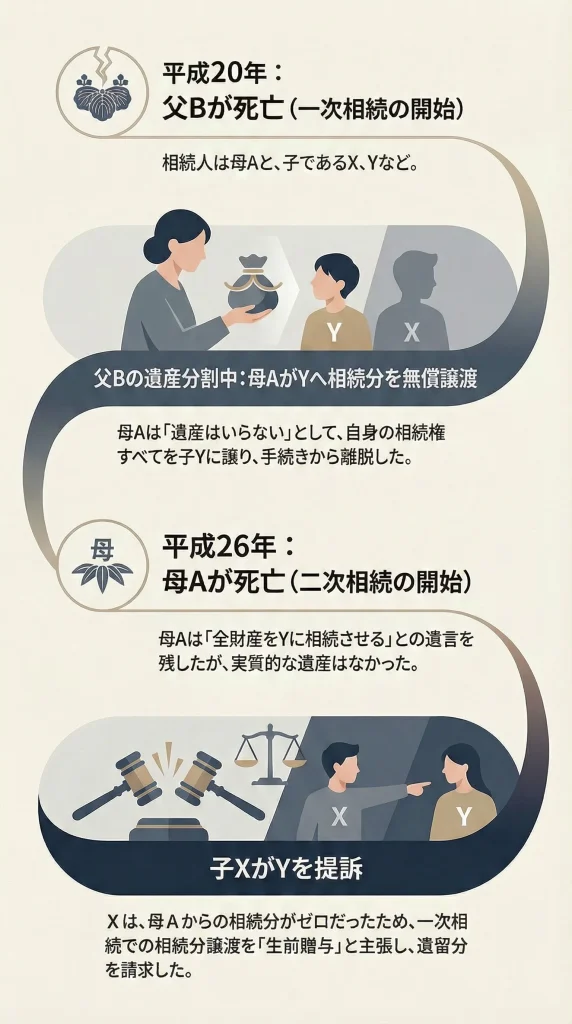

本件は、父が亡くなり、その数年後に母も亡くなるという「数次相続(すうじそうぞく)」において、母が一次相続の際に行った「相続分の譲渡」が原因で、子どもたちの間に不公平が生じた事案です。

主な登場人物とその関係

- 被相続人(父)B:平成20年に死亡。

- 被相続人(母)A:父の死後、自身の権利をYに譲渡し、平成26年に死亡。

- 相手方・被告(子)Y:母Aから、父Bの遺産についての権利(相続分)を譲り受けた子。

- 申立人・原告(子)X:母Aの死後、遺産を全くもらえず、Yを訴えた子。

トラブルの経緯

父Bの死亡と「相続分の譲渡」

父Bが亡くなり、遺産分けの話し合い(調停)が行われている最中、母Aは**「私は父の遺産はいらないから、私の権利(相続分)をすべてYにあげる」**とし、無償でYに譲渡して手続きから脱退しました。

- 相続分の譲渡:遺産分割が決まる前に、遺産全体に対する自分の持分割合を他人に譲り渡す手続きです。

母Aの死亡と「借金」

その後、母Aが亡くなりました。母は「全財産をYに相続させる」という遺言を残していましたが、亡くなった時点で母Aの手元には預金約35万円しかなく、逆に施設利用料などの借金が約36万円あり、実質的な財産はゼロ(むしろマイナス)の状態でした。

Xの主張

母Aの遺産からは何も得られなかったXは、Yに対して遺留分(最低限の取り分)を請求しました。「母さんの手元にお金がないのは、父さんの相続の時に、本来もらえるはずだった多額の遺産権利をYにタダであげてしまった(生前贈与した)からだ。これも計算に入れて遺留分を払え」と主張しました。

主な争点

「相続分の譲渡」は、遺留分の計算対象となる「贈与」として扱われるか?

この裁判で最大の問題となったのは、「法律のタテマエ(形式)」と「経済的なホンネ(実質)」のどちらを優先するかという点です。

- X側の主張

現実を見れば、母Aが譲渡したおかげでYの取り分が増えているのだから、形式的な理屈だけで「贈与はなかった」とするのは不公平ではないか、という主張です。 - Y側の反論

民法には「遺産分割の効力は、相続開始の時にさかのぼる(遡及効:そきゅうこう)」というルールがあります。これに従うと、「遺産分割が成立すれば、Yは最初から父Bから直接遺産をもらったことになる(母Aを経由していない)」ため、母AからYへの贈与は法的には存在しなかったことになります。実際、高等裁判所(原審)はこの理屈を採用し、「贈与には当たらない(Xの負け)」と判断していました。

裁判所の判断

最高裁判所は、これまでの高裁の判断を破棄し、「相続分の譲渡も、原則として『贈与』に当たる」という画期的な判断を下しました(最高裁平成30年10月19日判決)。

「遡及効」を理由に現実を無視してはいけない

裁判所は、「遺産分割の効果がさかのぼる(遡及効)といっても、それはあくまで法的な扱い(擬制)にすぎない」と指摘しました。

Yが現実として財産的利益を得ているのに、法律上のフィクションを使って「利益はなかった」と扱うことは、公平な遺留分制度の趣旨に反するという判断を下しました。

経済的利益が確実に移転している

「相続分の譲渡」を受けると、Yは遺産分割協議において、自分の取り分に加えて「母Aの取り分」もあわせて主張できるようになります。これは明らかに、譲渡人(A)から譲受人(Y)へ、合意によって財産的価値が移転しているといえます。

価値があるなら「贈与」である

判決文では、「当該相続分に財産的価値があるとはいえない場合を除き」という条件をつけています。つまり、「借金まみれで価値がない相続分」でない限り、プラスの財産が含まれる相続分の譲渡は、遺留分計算の対象になると確定しました。

「共同相続人間においてされた無償による相続分の譲渡は…当該相続分に財産的価値があるとはいえない場合を除き…民法903条1項に規定する「贈与」に当たる。」

弁護士の視点

この判決から学べる将来のトラブルを防ぐための対策は、以下のとおりです。

「とりあえず譲渡」はリスクの先送り

親族間で遺産分割をスムーズに進めるために、「私は高齢で手続きが大変だから、長男に全部あげる」として相続分の譲渡を行うことは実務上よくあります。しかし、安易に行うと、その方が亡くなった後の「二次相続」で、他のきょうだいから「長男だけ生前贈与を受けていた」として追及されるリスクがあります。

遺言書での「持戻し免除」と記録の保存

こうしたトラブルを防ぐためには、以下の対策が重要です。

- 遺言書で「持戻し免除」を明記する

特定の相続人に譲渡を行う場合、別途遺言書を作成し、「この譲渡(贈与)は遺留分の計算には含めなくてよい」という意思表示(持戻し免除の意思表示)をしておくことが最も有効です。これにより、計算上の持ち戻しを防げる可能性が高まります。 - 当時の財産価値を記録として残しておく

今回の判決では「財産的価値がある場合」に限って贈与になるとされました。譲渡時点で、プラスの財産とマイナスの財産(借金等)がそれぞれいくらあったのか、財産目録を正確に残しておくことで、将来「価値のないものの譲渡だった(贈与ではない)」と証明できる余地が生まれます。